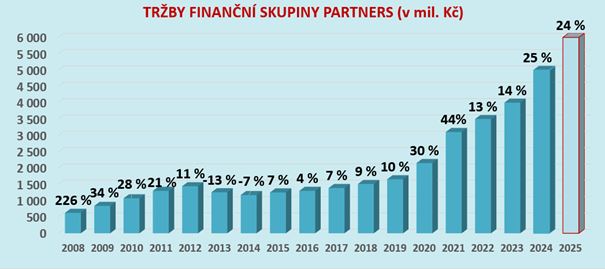

Rok 2024: Obrat skupiny Partners překonal 5 miliard korun

29. 1. 2025

Rok 2024 byl pro finanční skupinu Partners velmi úspěšný. Společný obrat společností v širší finanční skupině Partners dosáhl podle neauditovaných výsledků 5 miliard Kč, meziročně tak zaznamenala skupina růst o téměř 25 %.

Finanční skupina Partners má za sebou další rekordní rok, jehož hnacím motorem bylo spuštění Partners Banky. Tento efekt se projevil vytvořením nových obchodních příležitostí a příchodem nových klientů. Rekordní čísla podpořil také příznivý vývoj na trzích a úspěšné výsledky investičních společností. Společnosti v širší finanční skupině Partners tak dosáhly podle neauditovaných výsledků obratu 5 miliard Kč, meziročně zaznamenala skupina nárůst o téměř 25 %. Očekávané hospodářské výsledky před zdaněním se budou pohybovat okolo 650 milionů Kč před zohledněním ztráty za Partners Banku v očekávané výši 355 milionů Kč.

Pro letošní rok cílí Partners na obrat 6 miliardy Kč bez nových akvizic. Ty se aktuálně plánují v Německu, Rumunsku a Polsku v celkové výši zhruba 1,5 miliardy Kč. Nyní probíhá analýza trhů a hledají se příležitosti vstupu. Dalšími plánovanými projekty je spuštění obchodníka s cennými papíry a investiční platformy.

„Kdybych měl vybrat jedno číslo, které symbolizuje rok 2024, bylo by to 560 000. Tolik smluv jsme s klienty loňský rok uzavřeli. Je to meziroční růst o 69 % a představuje 1,1 smlouvu každou minutu uplynulého roku,“ komentuje výsledky Petr Borkovec, ředitel finanční skupiny Partners s tím, že zejména díky Partners Bance vyrostl reálný klientský kmen o 22 tisíc na 320 tisíc domácností, kterým Partners poskytují komplexní finanční službu. Z toho více než 40 % má uzavřeno 5 a více smluv, což je skok o 38 %.

Finančně poradenský trh nadále rostl

„Rok 2024 byl pro finančněporadenský byznys úspěšný a růstový. Velmi pomohl rozjezd hypoték, ale obrovským drajvem byly také investice, a to jak díky vysoké míře úspor domácností, tak díky tomu, že se dařilo trhům,“ zmiňuje Petr Borkovec. Finančněporadenská společnost Partners rostla obratově o 10 % na 2,6 miliard Kč.

Klienti loni s Partners zainvestovali 18,3 miliard Kč v jednorázových investicích, dařilo se také v penzích, nárůst produkce zde dosáhl 110 %. Oživení hypotečního trhu přineslo nárůst produkce o 66 % na 18,5 miliard korun. Po předloňském růstu v životním pojištění přišel loni mírný pokles v nové produkci zhruba o 7 %, roční pojistné činilo 612 milionů Kč. Neživotnímu pojištění se dařilo a roční pojistné překonalo 610 milionů Kč, zejména pojištění vozů meziročně rostlo o 17 %, pojištění majetku pak o 4 %.

Zbývající společnosti skupiny vyrostly na 2,4 miliardy Kč, meziročně o téměř 50 %. Dařilo se všem investičním projektům skupiny, které dosáhly celkového obratu 790 milionů korun. Vysoký nárůst tržeb díky pozitivnímu vývoji na finančních trzích a nárůstu počtu klientů zaznamenaly investiční společnost Partners Invest a penzijní společnost Rentea. Dařilo se také nemovitostním fondům Trigea a Merity. Růst pojišťovny Simplea sice zpomalil, ale obrat přesáhl 1 miliardu Kč.

Trhy: Investice na špici, hypotéky ke 4 %

Trhy mají za sebou úspěšný rok. „Výsledky podpořila klesající inflace, nižší úrokové sazby a rozmach umělé inteligence. Právě technologické akcie z tzv. velké sedmy mají na celkové výkonnosti trhu velký podíl,“ říká Martin Mašát, ekonom finanční skupiny Partners. Pro letošní rok očekává, že nový prezident USA Donald Trump výrazně ovlivní investiční příležitosti. I proto považuje za rozumné investovat do amerických akcií.

Pokračovalo oživení hypotečního trhu a očekává se, že hypotéky letos dále zlevní. „V prvním čtvrtletí se úrokové sazby přiblíží ke 4,5 %, koncem roku by mohly klesnout ke 4 %,“ říká Jan Brejl, obchodní ředitel Partners, s tím, že se během roku do koncových sazeb promítne pokles ceny zdrojů. „Aktuálně banky dosahují slušných marží a mají tak prostor pro zlevnění.“

Příznivě vidí i trh neživotního pojištění. Odhaduje, že v předepsaném pojistném poroste o 10 %. „Tento růst je však do značné míry tažen zdražováním pojistného a růstem pojistných částek kvůli rostoucím cenám nemovitostí a pořizovacím cenám nových vozů i s ohledem na udržení hodnoty aut. U vozidel je pojistné nízké a neodpovídá nárůstu nákladů na likvidaci škod, kde cena práce a materiálu v autoservisech rostla v desítkách procent. U pojištění nemovitostí naopak nekorespondují pojistné částky s aktuální hodnotou nemovitostí. Do cen pojištění se promítne také dopad velkých povodní, které pojišťovnám zvedly náklady na zajištění,“ konstatuje Jan Brejl.

Rostlo také životní pojištění, kde ale stále přetrvávají stejné problémy – většina lidí je podpojištěna na vážné a dlouhodobé zdravotní problémy. Velkou novinkou trhu bylo spuštění pojištění dlouhodobé péče. „Jedná se o nový produkt, který je daňově uznatelný a kryje situace, kdy je člověk odkázán na pomoc třetí osoby. Tento typ pojištění je určen primárně pro starší lidi, nejvíce příspěvků na péči je vypláceno ve věku 70 let a více. Ke konci roku ho nabízely čtyři pojišťovny,“ uzavírá Jan Brejl.

Graf: vývoj tržeb skupiny Partners